ایران فینتک|خلاصهای از All in on AI: The Next Wave of Digital Transformation in Banking

بانکهایی که در استفاده از فناوری پیشرو هستند، بیشترین فشار را متحمل میشوند؛ زیرا باید فعالیتی را شروع کنند که تاکنون زیرساختی مناسبی برای آن ایجاد نشده و همزمان با چالشهای تغییر ساختار و فرهنگ هم مواجه هستند. از سویی دیگر، بسیاری از مدیران بانکی به موضوع «کمبود بودجه» بهعنوان یکی از بزرگترین موانع تحول دیجیتال اشاره میکنند. در مورد هوش مصنوعی هم شرایط مشابهی وجود دارد. بانکهایی که بیشترین استفاده را از «هوش مصنوعی مولد» میکنند، اولویت تحول دیجیتال خود را از «انجام صحیح کارها» بهسوی «انجام کارهای صحیح» تغییر دادهاند. انجام کارهای صحیح، با ایجاد اتصال و ارتباط، نوآوری و استفاده از فناوری همراه است.

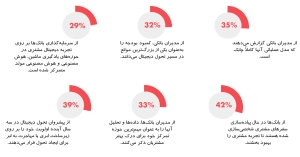

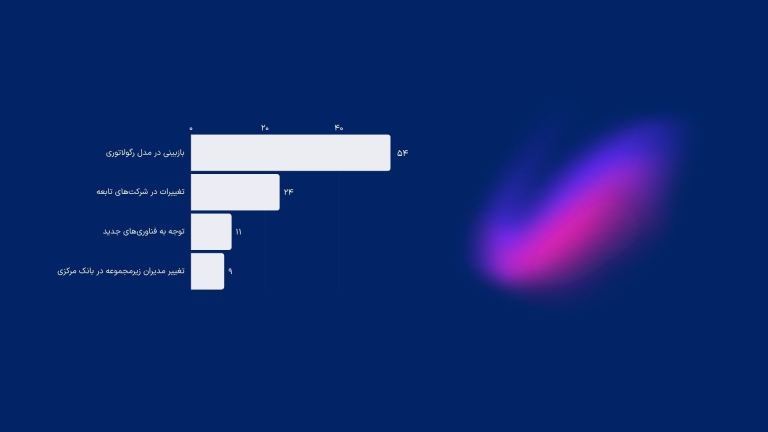

نتایج کلیدی تأیید میکنند که تحول دیجیتال برای بانکها دشوارتر شده است. مدیران بانکی میگویند چالشهای نظارتی، کمبود چابکی عملیاتی و فناوری قدیمی، بزرگترین موانع تحول دیجیتال سازمانهای خود در ۱۲ ماه گذشته هستند. مدیران عامل بانکها میگویند که کاهش هزینهها از طریق بهبود بهرهوری و افزایش چابکی، از جمله اهداف آنها در ایجاد تحول دیجیتال است و ظهور هوش مصنوعی مولد در بهترین زمان رخ داد که بتوان از آن استفاده کرد و به این اهداف دست پیدا کرد. از سویی دیگر، همه بازیگران در پیادهسازی تحول دیجیتال یکسان نیستند و این موضوع به میزان بلوغ آنها بستگی دارد. بلوغ تحول دیجیتال بانکها را با ارزیابی ویژگیها و رفتارها در دو حوزه رهبری مشتری و رهبری عملیاتی میتوان تعیین و رتبهبندی کرد.

توجه به نیاز مشتری برای استفاده از هوش مصنوعی

مدیران، نیاز به آمادهسازی کارکنان و حضور کارکنان خبره برای استفاده از هوش مصنوعی مولد را یک مانع در استفاده از هوش مصنوعی میدانند. باوجود نگرانیهای نظارتی در حوزه هوش مصنوعی در بانکداری، بانکها در حال پیاده مواردی هستند که مشتری را مدنظر داشته و به نیاز آن توجه کرده است. رهبران و پیشروان تحول دیجیتال بر این نظر هستند که بهتر است زمان صرف توسعه ابزارهای سفارشی شده هوش مصنوعی شود تا اینکه از ابزارها و راهکارهای شرکای تجاری همگانی برای صرفهجویی در زمان استفاده کرد. بسیاری از بانکها در حال ایجاد زمینههای استفاده از هوش مصنوعی سفارشیسازی شده هستند و در این مسیر، استفاده از دادههای باکیفیت و بسیار مهم است.

چابکی

چابکی را باید پیشبینی مداوم رفتار مشتری در بانکداری دانست که یکی از اهداف اصلی تحول دیجیتال است و دستیابی به این پارامتر در سیستمهای قدیمی و با چارچوبهای تعریف شده برای آن، تقریباً غیرممکن است. مدیران بانکی همچنان به کمبود چابکی عملیاتی بهعنوان یکی از موانع اصلی تحول دیجیتال اشاره میکنند. از سویی دیگر، مدیران بانکی گزارش میدهند که در زمینه چابک بودن پیشرفت خوبی دارند؛ ولی کمبود چابکی عملیاتی با چالشهای نظارتی بهعنوان بزرگترین مانع فعالیتهای تحول دیجیتال بانکها در ۱۲ ماه گذشته مرتبط است.

شخصیسازی در بانکداری

چابکی، تجربه مشتری را بهبود میبخشد و تجربه مشتری از مواردی چون شخصیسازی خدمات، نوآوری خدمات، توزیع و تنوع در خدمات تشکیل شده است. توانایی در بهرهبرداری از دادهها و تحلیلها، نهتنها یک مزیت عملیاتی برای دستیابی بهچابکی و شخصیسازی خدمات است، بلکه سنگ بنای اعتماد و رضایت مشتری است. استفاده از داده، تعاملات معناداری و سفارشی شده را با مشتری ایجاد میکند.

بیشتر بخوانید:

فینتکها در منا؛ پیش به سوی کانونهای جهانی

تغییری بیسابقه در ارائه خدمات بانکی

مدیران بانکی در حال بهبود و سروسامان دادن به وضعیت مراکز داده و دادههای ذخیره شده هستند. با تمرکز اصلی بر دادهها و تحلیلها برای پیادهسازی تحول دیجیتال در سه سال آینده، میتوان درک عمیقتری از مشتریان و روابط و رفتار آنها داشت. بانکهایی که ابزارهای Gen AI استفاده میکنند میتوانند مدلهای مختلفی برای این موضوع استخراج کنند که در تصمیمگیریهای آنها تأثیرگذار است

اهمیت دادهها

دادههای بانکها ارزشمندترین دارایی آنها است. برای همین لازم است بانکها از دادههای مشتری در خطوط کسبوکار خود استفاده نمایند. در این مسیر، داشتن یک محیط داده و تحلیلی مبتنی بر ابر، امکان پردازش سریع و مقیاسپذیر دادهها و انعطافپذیری ظرفیت و قدرت محاسباتی را فراهم میکند. علاوه بر دسترسی به دادههای درست، بانکها باید شیوههای مسئولانهای را برای ایمنسازی و محافظت از داده اجرا کنند.

مدلهای هوش مصنوعی

هوش مصنوعی، یادگیری ماشین و هوش مصنوعی مولد بهعنوان یکی از پارامترها و محرکهای فعالیتهای فعلی در زمینه تحول دیجیتال شناخته میشود و وقتی صحبت از مدل تحول دیجیتال در بانکداری میشود، باید به این موضوعات نیز توجه داشت. در حال حاضر، پتانسیل این فناوریها برای مدیران سؤال نیست و آنچه مهم است «تعیین بهترین راه و مسیر برای حرکت از سمت آزمایش موارد استفاده به اجرای مقیاسپذیر خدمات» است. در این مرحله است که بانکها باید سرمایهگذاری مناسب در توسعه مدلهای هوش مصنوعی داشته باشند.

افق جدید

Gen AI میتواند به بانکها کمک کند تا تجربه کارمندان و مشتریان خود را متحول کنند و جنبههای نوآورانهای در کسبوکار آنها ایجاد کند. در تحول دیجیتال، آنچه که فراتر از استفاده از یک فناوری اهمیت پیدا میکند این است که یک فناوری مثل هوش مصنوعی مولد را به طور هوشمندانه در مدل کسبوکار زیربنایی و گردش کارهای موجود در راستای دستیابی به اهداف تحول دیجیتال ادغام کرد. در این مسیر لازم است که بانکها با رویکردهای مسئولانه به هوش مصنوعی پرداخته و اعتماد و امنیت را در جامعه مشتریان خود حفظ کنند.

نظر شما در مورد این مطلب چیه؟

ارسال دیدگاه